✕

PLOTIO GLOBAL

Finance

Open

特朗普加大对美联储的压力,美联储陷入困境,美元会进一步走弱吗?

ZhiKu Market News

2025-08-14 20:05:03

7月美国通胀数据中,整体CPI符合预期,核心CPI略高于预期,但市场认为这一数据支持美联储采取更宽松的政策。8月12日,华尔街股指收盘显著上涨,反映出投资者对经济前景和利率前景的乐观情绪升温。美元对主要货币走弱,同时美国国债收益率下降。联邦基金期货几乎完全消化了9月降息25个基点的预期,市场还增加了对年底前进一步宽松的押注。

美联储的双重使命正进一步转向优先考虑充分就业,越来越多的联邦公开市场委员会成员也持这一立场。将于下周末举行的杰克逊霍尔研讨会,将为美联储主席杰罗姆·鲍威尔提供一个调整政策叙事的机会。从历史上看,这场在落基山脉举行的央行行长研讨会常常标志着美国货币政策的转折点。

消费者价格增速放缓

2025年7月,整体CPI环比上涨0.2%,而6月为0.3%,同比涨幅稳定在2.7%,符合预期。核心通胀环比微升至0.3%,同比升至3.1%,此前6月分别为0.2%和2.9%,年度数据略超预期。

价格细分——能源价格下跌,食品价格持平

能源价格环比下跌1.1%,食品价格持平。核心商品(不含汽车)价格增速从6月的0.55%放缓至环比0.2%。家具(0.9%)、二手车(0.5%)、体育用品(0.4%)和服装(0.1%)价格出现上涨。家用电器价格意外下跌0.9%。

服务领域的季节性上涨

机票价格环比上涨4%,医疗服务成本上涨0.7%,这主要源于牙科服务。住房成本仅小幅上涨0.2%。

关税没有引发通胀压力

在特朗普总统实施关税措施后,没有迹象表明通胀压力上升,这表明企业正通过自身利润吸收更高的成本,而非转嫁给消费者。最新的全美独立企业联盟(NFIB)调查也支持这一点,该调查显示计划在未来三个月涨价的小企业比例从32%降至28%,表明存在需求端限制。

通胀与美联储政策展望

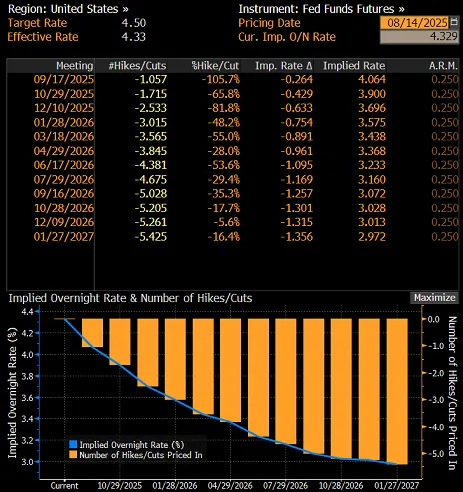

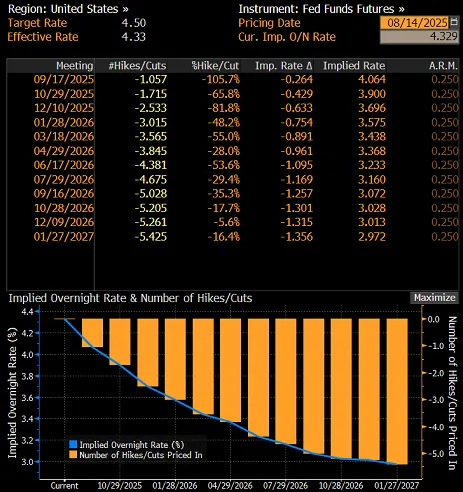

分析师认为,今年秋季通胀突破4%的风险很小,且到2026年底通胀降至2%以下的可能性越来越大。这些数据强化了市场对美联储9月降息25个基点、12月再次降息的预期。目前,联邦基金期货显示,9月17日联邦公开市场委员会会议降息26个基点,到年底累计降息63个基点。

(基于联邦基金期货的美国利率路径市场定价,来源:彭博社)

特朗普加大对鲍威尔的压力

美国总统特朗普加紧呼吁迅速降息,甚至暗示可能起诉美联储主席杰罗姆·鲍威尔,指控他在监管美联储大楼翻新工程方面存在无能。

联邦公开市场委员会成员的言论

托马斯·巴金指出,劳动力市场和通胀的风险平衡仍不明确,美联储已做好充分准备,会做出适当回应。特朗普任命的新任董事会理事斯蒂芬·米兰表示,没有证据表明存在关税引发的通胀,并补充说租金上涨部分与非法移民有关。杰夫·施密德认为,尽管经济增长依然稳健,但通胀仍过高,需要采取适度紧缩的立场。不过他补充说,如果需求显著减弱,他会准备改变自己的观点。

美元的下一步走向如何?

在截至8月5日的一周,美元净空头头寸大幅减少43亿美元——这是连续第四周减少。目前净空头头寸为70亿美元,低于7月初186亿美元的局部峰值。

(欧元/美元日图 来源:易汇通)

值得注意的是,这些数据是滞后指标,尚未反映外汇市场最新的走势。欧元兑美元在7月的回调中可以看出空头头寸的平仓,不过最新令人失望的非农就业数据再次引发了对美元的抛售压力。该货币对的上升趋势在技术面上依然完好,8月的通胀数据只会进一步增强其上涨的可能性。欧元兑美元的下一个上行目标是1.18,突破该水平将为迈向1.20–1.23打开道路。

美联储的双重使命正进一步转向优先考虑充分就业,越来越多的联邦公开市场委员会成员也持这一立场。将于下周末举行的杰克逊霍尔研讨会,将为美联储主席杰罗姆·鲍威尔提供一个调整政策叙事的机会。从历史上看,这场在落基山脉举行的央行行长研讨会常常标志着美国货币政策的转折点。

消费者价格增速放缓

2025年7月,整体CPI环比上涨0.2%,而6月为0.3%,同比涨幅稳定在2.7%,符合预期。核心通胀环比微升至0.3%,同比升至3.1%,此前6月分别为0.2%和2.9%,年度数据略超预期。

价格细分——能源价格下跌,食品价格持平

能源价格环比下跌1.1%,食品价格持平。核心商品(不含汽车)价格增速从6月的0.55%放缓至环比0.2%。家具(0.9%)、二手车(0.5%)、体育用品(0.4%)和服装(0.1%)价格出现上涨。家用电器价格意外下跌0.9%。

服务领域的季节性上涨

机票价格环比上涨4%,医疗服务成本上涨0.7%,这主要源于牙科服务。住房成本仅小幅上涨0.2%。

关税没有引发通胀压力

在特朗普总统实施关税措施后,没有迹象表明通胀压力上升,这表明企业正通过自身利润吸收更高的成本,而非转嫁给消费者。最新的全美独立企业联盟(NFIB)调查也支持这一点,该调查显示计划在未来三个月涨价的小企业比例从32%降至28%,表明存在需求端限制。

通胀与美联储政策展望

分析师认为,今年秋季通胀突破4%的风险很小,且到2026年底通胀降至2%以下的可能性越来越大。这些数据强化了市场对美联储9月降息25个基点、12月再次降息的预期。目前,联邦基金期货显示,9月17日联邦公开市场委员会会议降息26个基点,到年底累计降息63个基点。

(基于联邦基金期货的美国利率路径市场定价,来源:彭博社)

特朗普加大对鲍威尔的压力

美国总统特朗普加紧呼吁迅速降息,甚至暗示可能起诉美联储主席杰罗姆·鲍威尔,指控他在监管美联储大楼翻新工程方面存在无能。

联邦公开市场委员会成员的言论

托马斯·巴金指出,劳动力市场和通胀的风险平衡仍不明确,美联储已做好充分准备,会做出适当回应。特朗普任命的新任董事会理事斯蒂芬·米兰表示,没有证据表明存在关税引发的通胀,并补充说租金上涨部分与非法移民有关。杰夫·施密德认为,尽管经济增长依然稳健,但通胀仍过高,需要采取适度紧缩的立场。不过他补充说,如果需求显著减弱,他会准备改变自己的观点。

美元的下一步走向如何?

在截至8月5日的一周,美元净空头头寸大幅减少43亿美元——这是连续第四周减少。目前净空头头寸为70亿美元,低于7月初186亿美元的局部峰值。

(欧元/美元日图 来源:易汇通)

值得注意的是,这些数据是滞后指标,尚未反映外汇市场最新的走势。欧元兑美元在7月的回调中可以看出空头头寸的平仓,不过最新令人失望的非农就业数据再次引发了对美元的抛售压力。该货币对的上升趋势在技术面上依然完好,8月的通胀数据只会进一步增强其上涨的可能性。欧元兑美元的下一个上行目标是1.18,突破该水平将为迈向1.20–1.23打开道路。

Share:

Download APP

Download APP

ZhiSheng Live

ZhiSheng Live